时间: 2023-08-19 23:04:24 | 作者: 产品中心

1.中国石油和石化工程研究会定于2022年3月23~25号在四川成都举办“2022(第 二届)中国石油化学工业仓储及储运罐区产业技术大会”。2.中国化工学会定于2022年5月16-18日在宁波举办“2022年(第三届)中国石油化学工业设备检维修技术大会”。3.中国化工学会定于2022年4月20~22号在江苏南京召开“2022 年(第二届)中国石油化学工业企业电气技术高峰论坛”。4.中国化工学会定于2022 年 5月 24-26 日在宁波举办2022年(第六届)国际烯烃及聚烯烃大会。超级石化(ID:superpc91 )

超级石化主要内容:中国的石油化学工业行业经过长期发展,已具备较为完备的产业体系,炼化一体化的深度和广度正在发生重要变化,开始由燃料型向化工原料型转变。近几年新型煤化工的发展为中国新时代能源安全提供了新的支撑和保障。通过梳理石油、煤炭和天然气3种工艺路线制取化工原料的现状,重点从碳转化率、运输费用、单位投资和原料价格等4个方面分析新型煤化工在C2和C3化学品领域的优势,总结了新型煤化工和炼化一体化未来发展的重点和需要突破的瓶颈。

经过近70年的发展,中国的石油化工行业规模已位居世界前列。近年来,中国新投产、在建及规划的炼油项目体现出明显的基地化、大型化趋势,从燃料型向化工原料转型是中国炼业可持续发展的大趋势,炼化一体化的深度和广度正在发生重要变化。炼油企业应按照“宜烯则烯、宜芳则芳、宜油则油”的原则,从原子角度有效利用石油资源,从化工角度优化炼油过程和产品线,从大量生产成品油转向生产高的附加价值的油品和化工原料并重。成品油消费的大量增加,导致中国的石油对外依存度不断攀升。相比油气资源,中国拥有相对丰富的煤炭储量。2017年煤炭剩余技术可采储量占化石能源总剩余技术可采储量的93%以上。同时,煤炭是中国一次能源的主体,2017年煤炭生产与消费分别占全国一次能源生产和消费总量的70.1%和60.4%。现代煤化工作为煤炭利用的主要方式之一,以煤制烯烃、煤制乙二醇和煤制油为代表的一批关键技术已实现产业化,使得通过煤制甲醇原料生产多种清洁燃料和基础化工原料成为可能[2]。将煤炭转化为燃料以及化学品,在某些特定的程度上缓解了中国对进口油气能源的依赖,对中国能源安全具有十分重要的战略意义。

中国的石油化学工业行业格局正在发生巨变。随国家放松炼化行业准入管制,民营资本大规模涌入,新建千万吨级装置比比皆是,如浙江石化远期产能规划高达6000×104t/a;由于新型煤化工技术的慢慢的提升,近两年煤制烯烃和乙二醇的产能大幅度的增加。此外,丙烷脱氢与乙烷裂解规划产能规模均接近千万吨,如万华化学二期烯烃总产能约230×104t/a,规模相当于2000×104t/a。而需求端的增幅不大,产能过剩和行业洗牌势在必行。由于商品属性和资源禀赋的不同,必然造成石油、煤炭、天然气等工艺路线在成本端有显著差异,而产品端同质化严重。长久来看,不一样的产品在石油、煤炭、天然气等工艺路线成本端比较,最具优势的产品路线将在竞争中胜出。

从化学组成来看,石油、煤炭、天然气最大的不同之处在于碳氢比不同,煤炭几乎全部由C原子组成,石油可以近似为(CH2)n,天然气主要成分则为CH4。从原子转化角度,氢原子单位热值高,适合用作燃料组分,碳原子则更适合用作化工合成材料分子骨架,即“燃料用氢、材料用碳”。而从石油、煤炭、天然气的下游用途看,燃料消费占比在80%以上,材料占比则只有15%~20%。因此,能源属性决定了石油、煤炭、天然气挂牌价格。由于氢含量不同,油气单位体积内的包含的能量明显高于煤炭,是后者的3倍左右。而且石油本身为液态,加工后可作为燃料用于交通领域,应用场景更为高端且难以替代,煤炭和天然气则大多数都用在发电和城市燃气。因此,石油相对煤与天然气还有进一步的市场溢价。整体而言,石油、天然气更适合用作燃料,煤炭则更适合作为化工原料[3–5](见图1)。

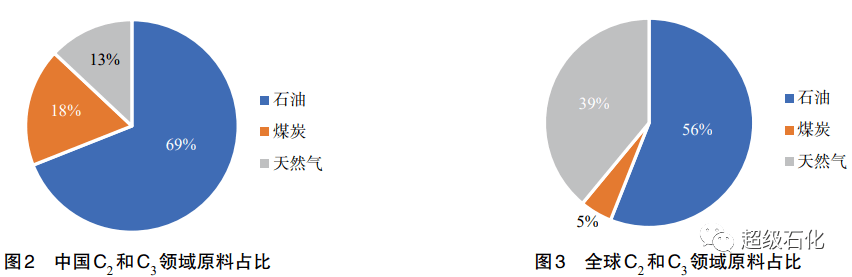

目前,全世界内有机化工原料多以石油为主,近几年随着北美页岩气革命,以天然气为原料的工艺路线占比明显提升,但以煤炭为原料的工艺路线则基本局限于中国。从石油、煤炭、天然气竞争最为激烈的C2和C3领域原料占比看,目前中国为69∶18∶13,而全球为56∶5∶39,以石油为原料的工艺路线都具有压倒性的优势(见图2、图3)。

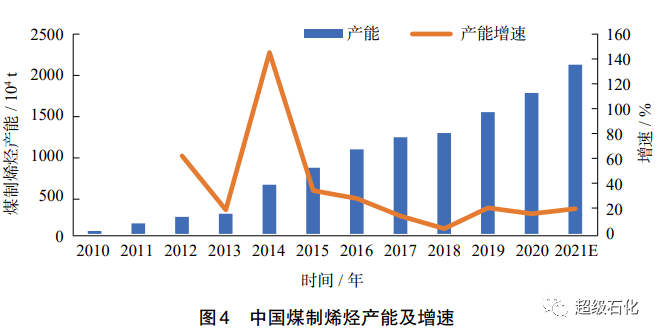

从长期来看,美国乙烷有约1000×104t/a的增量可用于乙烷裂解制乙烯,凭借良好的资源禀赋,大概率会转化为有效产能[6]。在丙烯下游液体化工品上,丙烷脱氢相比石油化学工业有投资低和收率高的优势,市场占有率也会继续提升。更为关键的是,与目前占主导地位的石油化学工业相比,由于中国煤制烯烃和煤制乙二醇具有成本优势,呈现出快速增长趋势(见图4、图5)。而天然气化工原料中的乙烷和丙烷作为伴生气,每年全世界内只有千万吨级别,无法完全替代石油化学工业,并且随着用量提升还会带来价格的持续上涨。作为基础能源,中国煤炭产量在40×108t/a以上,即使按照完全替代石油化学工业测算,对煤炭增量需求约为2×108t/a,对价格体系的冲击可忽略,在成本方面,煤化工有强大的优势。

煤炭在碳氢比上较油气更适合作材料,价格上也有很大优势,这也使得煤制烯烃和乙二醇成本都明显低于石油化学工业。从保障中国能源安全角度来看,煤炭是中国唯一具备全球禀赋优势、可以自给的基础能源,发展煤化工有利于中国能源安全。以聚烯烃全部由煤炭作为原料测算,将减少约4000×104t/a的石油消费,进口依存度或将降低约10%。在政策支持引导下,煤化工具备极强的自发扩张能力。即使在2015年油价暴跌后,也没有停止产能扩张的步伐。发展煤化工对中国的意义将不亚于页岩气革命推动的美国天然气化工崛起。

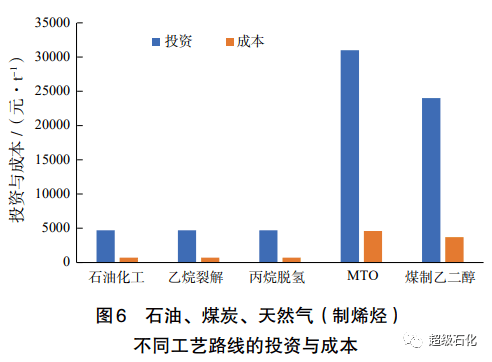

石油化工行业全流程成本主要由原材料、能耗、生产费用和三费构成。具体到3种工艺路线,最重要的差别在于原材料成本不同。这背后就涉及到生产一样的产品使用不相同原料的碳转化效率不同,即吨耗不同,其次是石油、煤炭、天然气的价格差别也很大。由于物态不同,能耗上普遍煤化工最高,石油化学工业次之,天然气化工最低,但能耗的影响远小于原材料的价格影响。且新型煤化工多分布在中国西北,电力和蒸汽成本较低,而油气化工则以东部和南部沿海为主,外购电占很大一部分,尤其是天然气化工因为近两年才投产,也少有配套热电联产装置,蒸汽外购比例很大,经过抵消,在能源成本上差别不大。生产费用主要为折旧和人力成本,其中最核心的不同之处在于折旧。以烯烃为例,煤化工单吨投资是石油化学工业和天然气化工的5倍,在折旧上明显高于后两者,就地域而言,海外煤化工项目的投资要远大于中国,所以全球煤化工相对集中在中国。三费的重点是运输费用和财务费用:因为煤化工普遍在西北,产品主要销往东部和南部,所以运输费用占比很高;天然气化工由于原料为气体,采购成本中运输费用占比较高。在财务费用上,煤化工单吨投资大,石油化学工业则需要配套上游炼油装置,全产业链投资也很大,财务费用占比均相对较高。

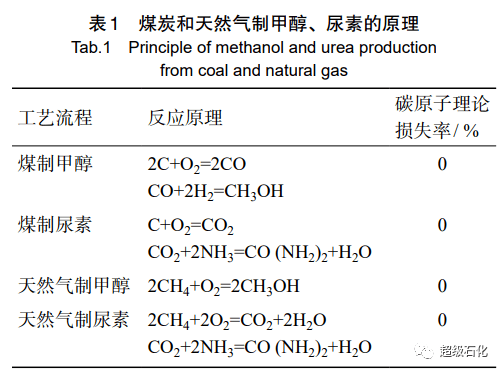

石油是长碳链烷烃和芳烃组成的复杂混合物,要通过裂解或者重整工艺生产乙烯、丙烯、PX(对二甲苯)等化工品,其碳原子转化率可以达90%以上。天然气化工不涉及碳链转变,主要工艺路线为甲烷用于氨醇联产,乙烷用于裂解制乙烯,丙烷则脱氢制丙烯,碳原子转化效率较高。煤炭由于不含氢,生产各类下游含氢化工产品一定要通过煤气化反应来转化,一个C原子置换两个H原子,并生成无用的CO2,即相当于浪费了一个C原子。如果以甲醇为中介,通过脱水反应来生产烯烃,相当于又多浪费了一个C原子。从碳转化率角度看,通过一步反应生产甲醇、尿素等C1产品,煤化工要优于石油化学工业,并与天然气化工等价(见表1);如果再增加一步反应生产乙烯与丙烯,则石油、煤炭、天然气化工完全等价。因此,这3种工艺路线及以上化工中,煤化工的碳转化率损失太大,天然气化工的原料选择性又太低。因此,除了煤焦化制苯外,C4的原料端基本都是石油。

运输费用对石油、煤炭、天然气等3种工艺路线的影响直接涉及到各自产业的区位布局,即选择原料端还是选消费端。石油作为最大宗的商品,一般由30万吨级超大型油轮运输,即使跨洲际贸易,其运输费用占比一般也在5%以内,但石油工艺路线下游产品基本以液态的汽油、柴油、煤油和部分气态产品为主,且运输方式多为油罐车等专用车辆,运输成本很高。所以,在消费地建厂的综合成本远低于原料地建厂。即使如沙特阿拉伯那样资源禀赋强的地区,也很少建设以外销为主的炼厂。

煤炭的物相决定其运输成本较低且差异不大,主要影响因素在于下游产品的吨耗煤量和产品自身的运输费用占比。所以,建厂地址的选择应该要依据具体产品来分析决定。如果通过一步反应生产尿素和甲醇,其吨耗煤量为1t和1.5t,而产品端尿素的吨运输费用占比与煤炭接近,甲醇的运输费用则为煤炭的1.5倍左右,二者的厂址选择是消费地或资源地基本等价。但如果将甲醇进一步加工为聚烯烃,则吨耗煤量将提升至4.5t,聚烯烃与煤炭的运输费用接近,西北资源型企业优势很明显。煤制乙二醇情况则介于两者之间,其吨耗煤约2t,考虑产品运输费用后,西北企业略有优势。

天然气化工的原料常温常压下为气态,运输条件特殊,成本相比来说较高。以天然气、乙烷和丙烷为例,从美国运至中国,三者的运输费用分别是80、120、80美元/t,占到原料本身价格的17%、30%和16%。从产品端看,以天然气为原料生产的尿素、甲醇从美国至中国的运输费用分别为60、80美元/t,由于产品单价很低,运输费用占比均为25%以上。乙烯下游的聚乙烯和乙二醇虽然运输费用与尿素、甲醇类似,但由于产品单价高,占比降至8%左右。丙烯下游的聚丙烯运输费用占比与聚乙烯类似,别的产品都为液体化工品,甚至是危险化工品,储运成本极高,也基本没大体量的跨洲贸易。因此,丙烷脱氢建在消费地,原料端的运输费用劣势可以被产品端运输费用优势弥补。整体而言,丙烷脱氢和石油化学工业都适合建在消费地,尤其是考虑到建设和人力成本后,中国上述产能相比资源地还更具优势。天然气化工、乙烷裂解由于原料运输费用占比太高,更适合建在资源地[10]。煤化工中煤制烯烃适合建在西北资源地,其他如尿素、甲醇和乙二醇等,建在消费地和资源地应该说各有利弊,还是要结合企业的详细情况分析。

石油化工下游配套产品品种类型很多,如标准的百万吨级乙烯对应的化工品为100×104t乙烯+50×104t丙烯+30×104tC4+70×104t芳烃等,总投资规模一般为100亿元,相当于烯烃投资额为4400元/t。天然气化工的产品则比较单一,标准的120×104t乙烷裂解,下游主要为90×104t乙烯及30×104t的C3、C4等别的产品,以总投资50亿元测算,对应的单吨乙烯产能投资为4500元;标准的60×104t丙烷脱氢,下游主要为45×104t丙烯,以总投资为24亿元测算,对应的丙烯产能投资为4600元/t。西北煤化工MTO(煤制烯烃)基本的产品为30×104t乙烯+30×104t丙烯,对应烯烃产能投资为3万元/t,MTP(甲醇制丙烯)因为综合收率更低,单位投资还要更大(见图6)。煤化工的乙二醇20×104t(折纯为12×104t乙烯)投资规模为30亿元,对应烯烃产能投资为2.5万元/t。上述投资如果以10年计提折旧、70%为债务融资、贷款利率为7%测算,则石油化学工业、乙烷裂解、丙烷脱氢、MTO、煤制乙二醇的烯烃折旧+财务成本分别为656、671、685、4470和3725元/t。

对于石油化学工业来说,还需要配套上游炼油环节,相当于单位投资要翻倍。而乙烷裂解则由于目前全球贸易量很小,基础设施不完善,涉足该行业要补齐上游基建和专有船舶短板,这些都是上述产业不可忽视的隐形成本。

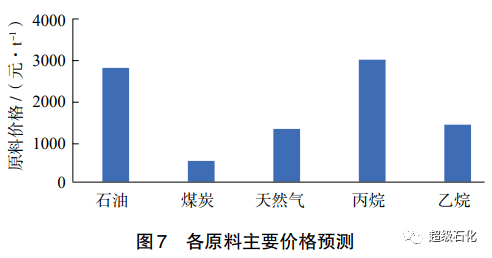

相比以上3点,更重要的是对未来石油、煤炭、天然气比价关系的判断。对于油价来说,全球各地差异不大,本文选取Brent油价作为基准做多元化的分析。全球天然气价则各地差异很大,资源地天然气价普遍很低,但因为运输成本很高,且最大的增量资源地美国存在很大的外输瓶颈,短期还没有办法解决,所以,跨洲际套利难度很大。相比将北美天然气运至中国,出口尿素和甲醇至少还存在物流上的可能性。下文分析将仍然以北美气价为基准,并据此计算北美尿素和甲醇是不是具备出口成本竞争力。煤炭则选取秦皇岛5500kcal/kg动力煤作为中国东部尿素和甲醇的原料价格基准。而对于中国西北煤化工产能来说,由于投资主体都是资源型企业,如中国神华、中煤集团、陕煤集团等,其本质上是通过煤化工来变现上游资源价值,因此原料价格基准采用坑口煤价。现有乙烷裂解主要在北美,由于绝大部分都用于燃料,其价格基本按照热值比计算,基本稳定在北美天然气价格的1.15倍左右。丙烷脱氢则主要在中国,其产品中化工用途占比接近50%,所以,定价上半油半气(见图7)。2015年油价暴跌以后,中国单吨油气价格基本接轨,相应2016年至今丙烷和石脑油价格比也收敛至0.97。本文选取北美天然气价格的1.15倍和中国石脑油价格作为远期乙烷和丙烷价格替代。

目前,中国沿海石油、煤炭、丙烷、北美天然气、乙烷的价格分别为59美元/bbl(1t≈7.35bbl)、575元/t、3584元/t、0.52元/m3、1916元/t。如果以过去10年的历史均价测算,则上述产品价格为81美元/bbl、557元/t、4571元/t、0.82元/m3、2452元/t。考虑到北美页岩油气革命后,全球油气供给结构和成本曲线发生了根本性变化,过去10年均价存在着系统性高估。而目前作为主要边际产能的页岩油气生产企业自由现金流又持续入不敷出,长期看目前价格有几率存在系统性低估。因此,我们依照主要页岩油气企业在较为合理盈利情况下(假设净资产收益率是10%)测算,对应的油价和气价分别为55美元/bbl和0.8元/m3、对应丙烷和乙烷价格为3350和1300元/t。对于煤价来说,国内供给侧改革带来了某些特定的程度上的价格虚高,本文以500元/t作为分析的基准价。而坑口煤价主要为成本定价,基本稳定在200元/t。在上述价格体系下,北美和中国氨醇联产的成本比较,以及石油、煤炭、天然气竞争最为激烈的产品聚乙烯、乙二醇和聚丙烯的成本比较(见表2)。可见,对于中国而言,天然气化工优势较为显著,西北煤化工相比石油化学工业具有一定优势,华东煤化工则成本最高。

(1)基于中国“富煤贫油少气”的资源禀赋和单位体积内的包含的能量差异,石油和天然气更适合用作燃料,煤炭更适合作化工原料,发展煤化工对保障国家能源安全具备极其重大意义。从碳转化率上分析,石油、煤炭和天然气3种工艺路线产品端;从运输费用上分析,天然气化工和煤化工更适合在资源地建厂,石油化学工业更适合靠近消费地建厂;从单位投资成本看,石油和天然气化工路线成本相当,煤化工单位成本相比来说较高;从原料价格分析,相比石油和天然气,煤炭具有价格上的显著优势。

(2)环境是影响现代煤化工行业可持续发展的重要指标。煤化工大多位于煤炭资源丰富的西北部,环境承载力小,生态脆弱,在碳达峰和碳中和的大趋势下,要积极发展高效污染物脱除技术、多污染物协同控制技术和CO2资源化利用技术,同时一直在优化煤化工生产的基本工艺,实现煤炭的清洁高效利用,夯实国家能源安全根基。

(3)要积极推动石油化学工业转型发展,中国炼化一体化中炼油应聚焦油品的清洁化,化工应逐步向生产C4及以上化工原料过渡,确保丁烯及芳烃的市场供应。返回搜狐,查看更加多